2024年中国汽车市场面临持续向好的基础走势。1月的汽车市场受到春节因素促进较大,实现同比48%的高增长,2月因春节因素而下滑较大,但综合表现还是较好的。因房地产回落和春节前销售时间长,2024年乘用车市场持续走好。受到企业策略和出口影响,中国汽车市场的重卡恢复较强。大集团格局巨变,一汽、东风、长安超强走势。

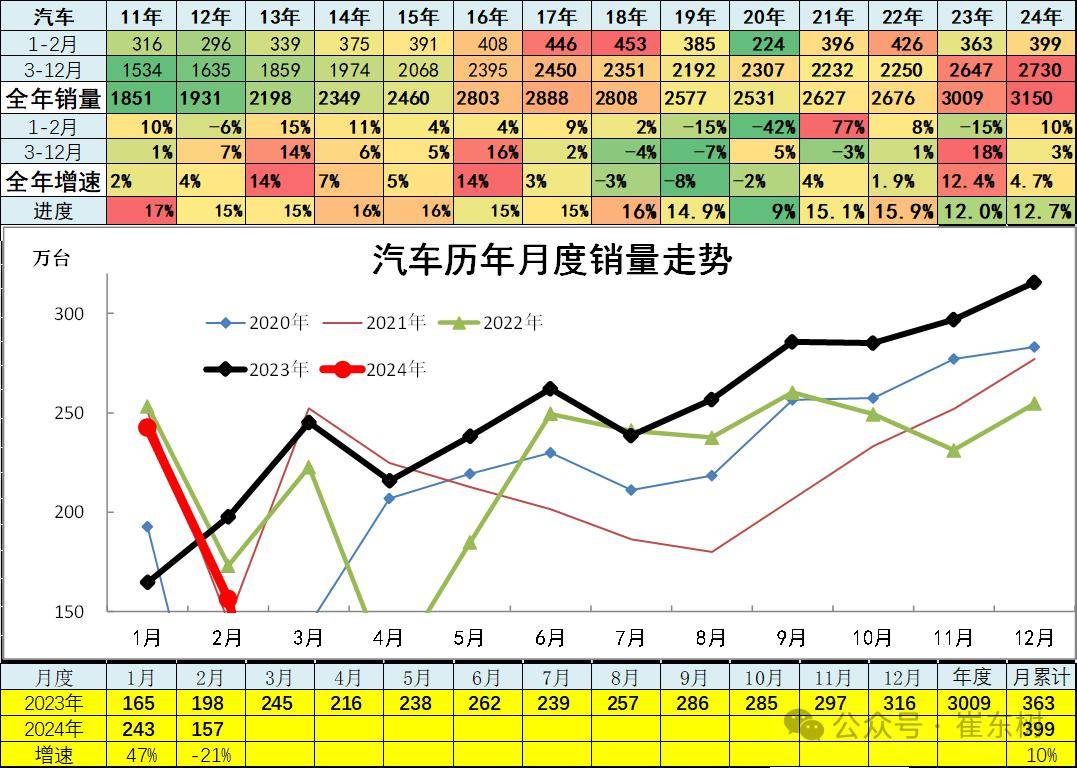

随着国家层面针对汽车行业的政策指引加大,进一步稳定和扩大汽车消费,1-2月的车市增长较强。近期乘用车国内消费和出口贡献较大,总体汽车市场持续走强,全年预计达到3150万台,创历史新高。

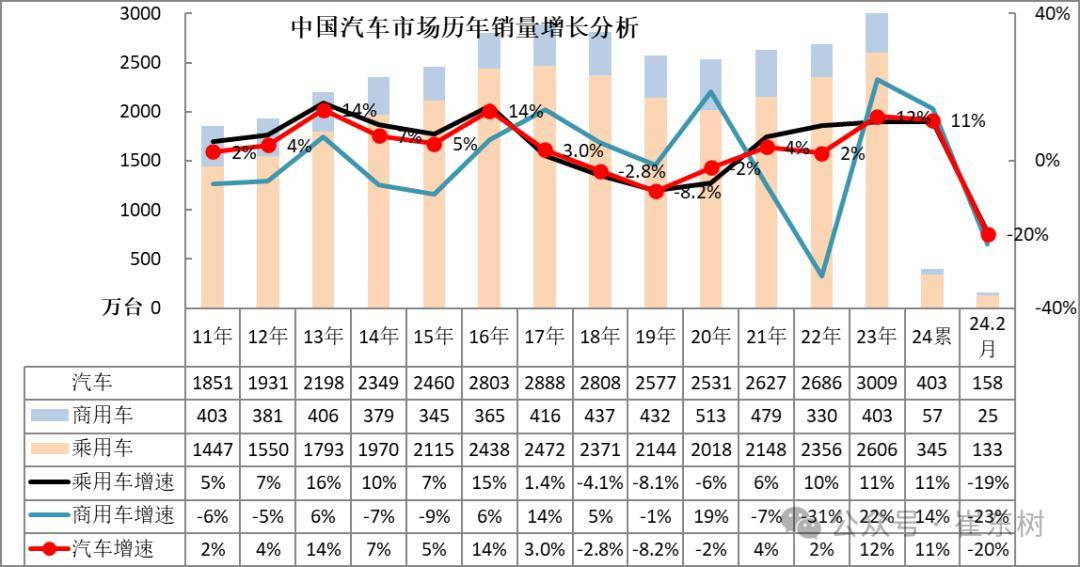

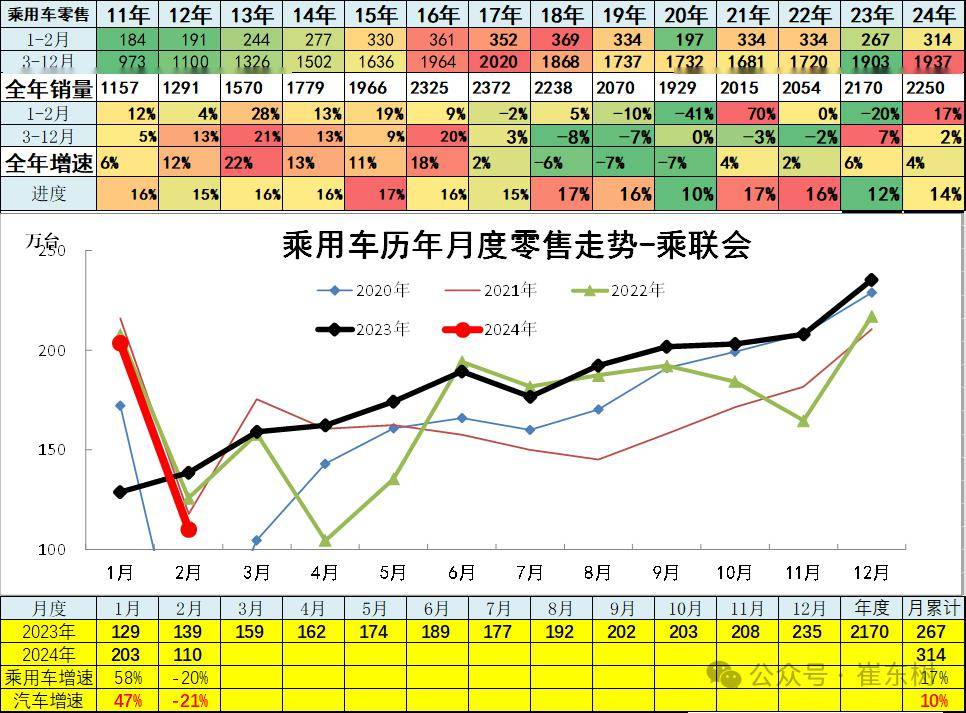

近几年乘商分化特征明显。今年市场受政策和春节因素影响,1-2月乘用车增速相对较好。商用车春节后市场才恢复,1-2月走势相对平稳。

2023年汽车市场持续低开高走,年末透支明显。今年1月销量环比下滑明显,2月持续环比下滑较大的走势,价格战带来市场低迷。

2019年累汽车总计销量2576.87万台,累计降8.1%;2020年累汽车总计销量2531万台,累计降1.9%;2021年累汽车总计销量2627万台,累计增速3.8%,终于实现正增长,高于2019年表现;2022年累汽车总计销量2675.57万台,累计增速1.9%;2023年累汽车总计销量3009万台,累计增速12.4%。

2024年1-2月累计汽车总计销量398.58万台,累计增速10.2%;2月汽车总计销量156.58万台,同比下降20.8%,环比上月下降35.3%。

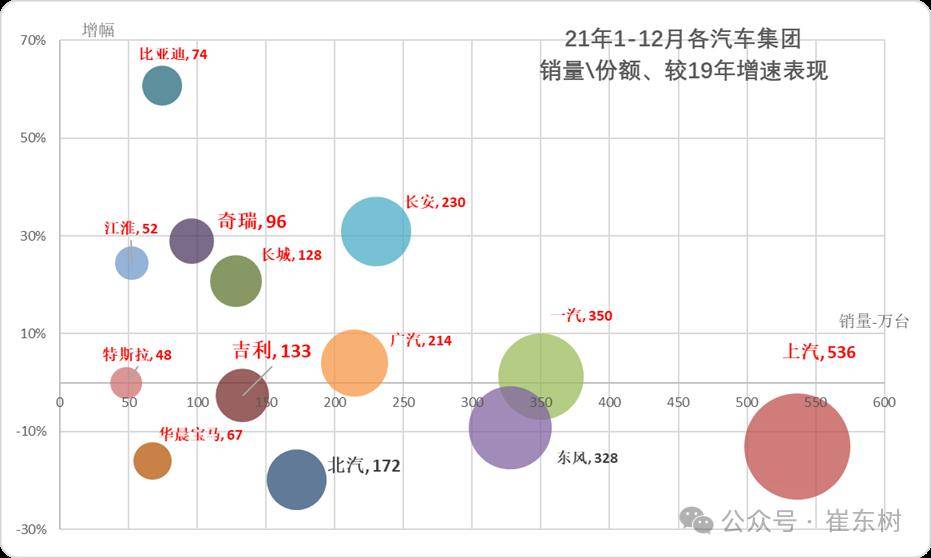

此图是2021年图,因基数偏低,2021年年初走势高增长,主要是2020年的低基数的积累效果。2021年图对比的是2019年数据。

对比上面2021年图表,2022年的部分车企强势表现,行业增速分化严重。2022年年初的疫情导致传统车企压力较大,尤其新能源冲击叠加疫情影响,国有大集团表现分化,广汽和奇瑞表现优秀,其中奇瑞的商用车和乘用车版块表现均很好。北方的一汽、长城、北汽等各家表现都有压力。

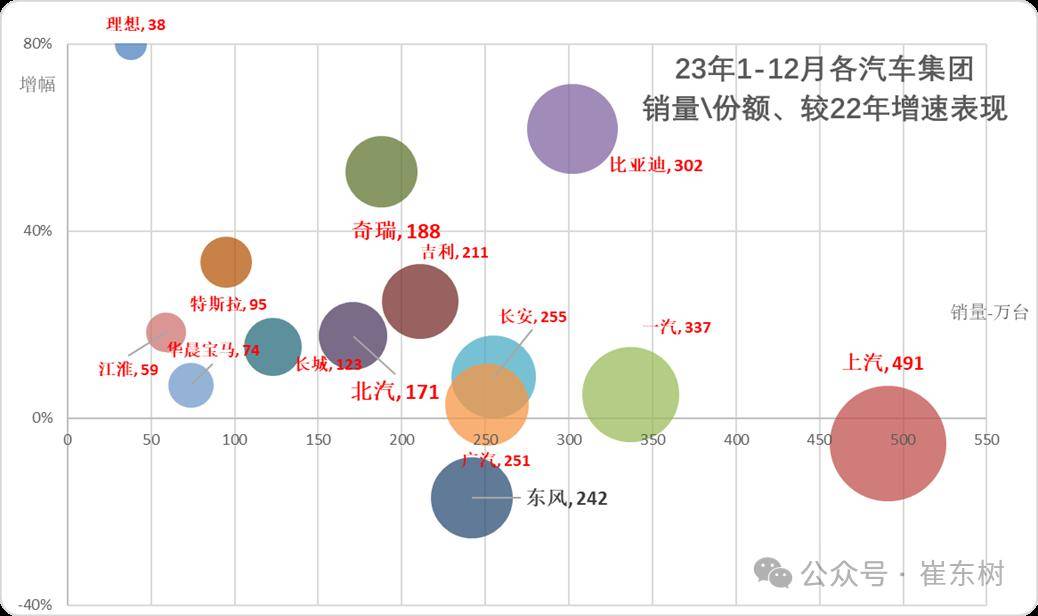

2023年初新能源推动车市走势分化。央企三强总体分化,部分国企掉队。比亚迪等新能源企业的表现很好;奇瑞、特斯拉今年的表现相对较强。二线车企表现分化,因为新旧动能转换和新能源车持续亏损压力,自主品牌中小企业分化严重低迷。

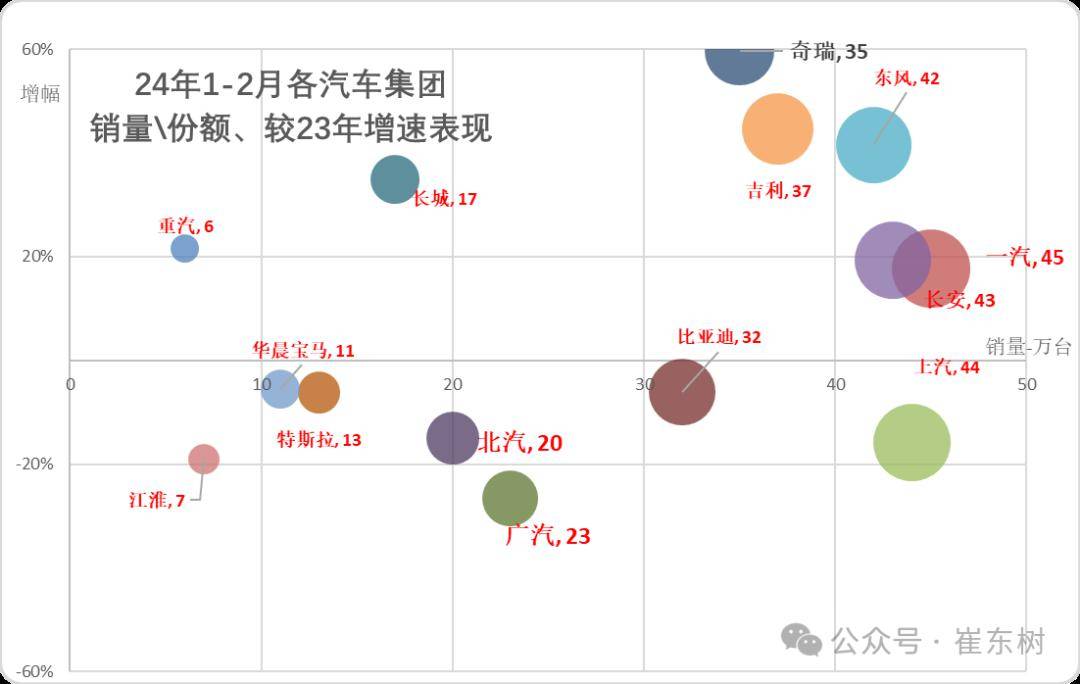

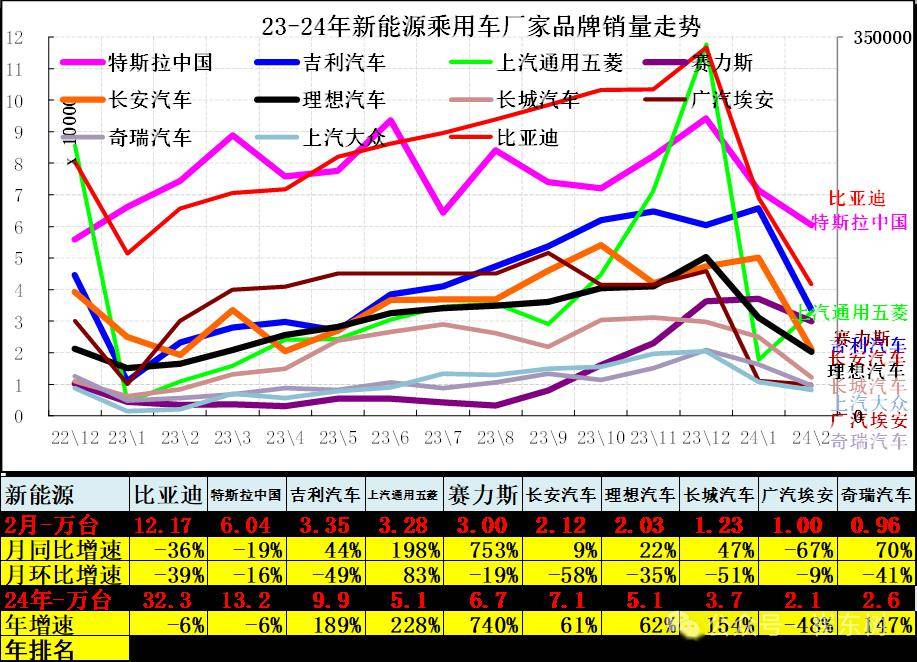

2024年的汽车集团的阵容格局全面变化,由于时间短和季节性销售节奏安排,因此一汽、长安和东风表现的很好,上汽仍处于剧烈下滑中。新能源车的比亚迪和特斯拉全面剧烈下滑。

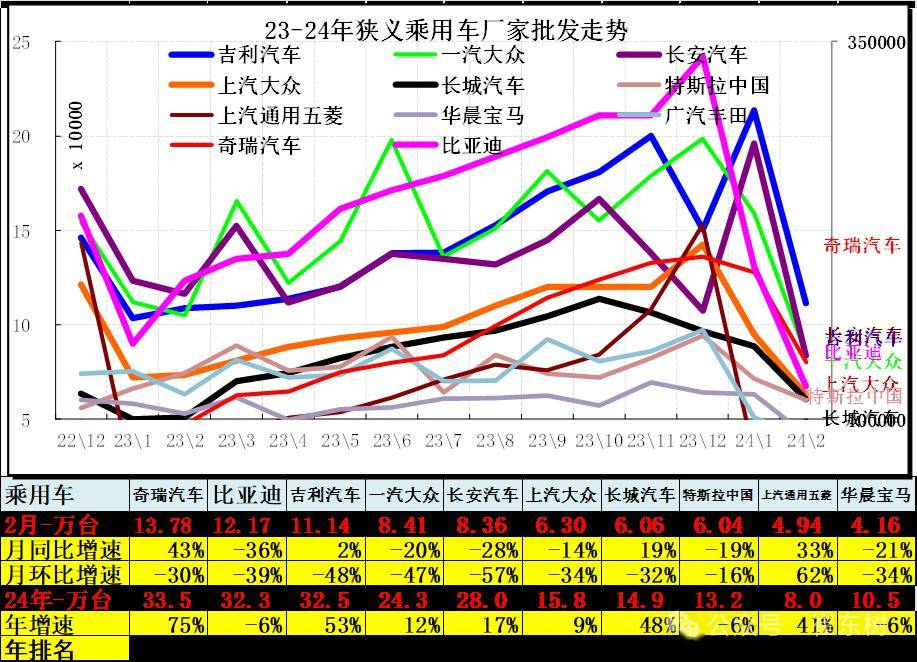

2月车市相对分化,节前车市消费较强,节后各家走势分化。部分主力厂家环比上月出现较大下滑,五菱环比1月走强。

2024年1-2月累计狭乘合计销量340万台,累计增速10.3%;2月狭乘合计销量130.31万台,同比下降19.9%,环比上月下降37.6%。

2月主力车企总体偏弱,自主强,合资车企2月下滑剧烈。吉利汽车1月领军,奇瑞2月领军。合资的一汽大众较强。

2023年全年厂家狭乘零售累计2170万台,累计增速6%;2024年的1-2月狭乘销量合计314万台,同比增长17%,2月同比下降20%。

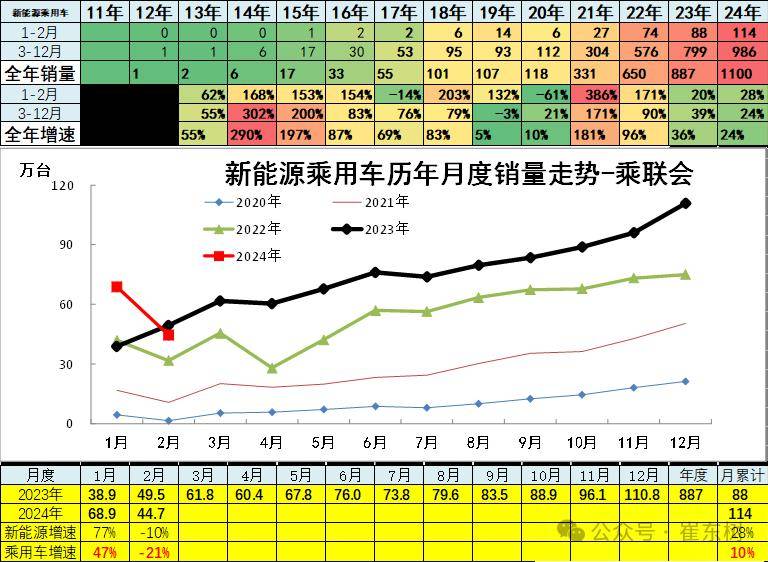

新能源乘用车2022年销量650万台,同比增长96%。2023年新能源乘用车市场887万,走势平稳增长。

2月新能源乘用车环比1月走势仅有五菱是正增长,的厂家随着价格战而低迷。总体新能源市场表现一般。

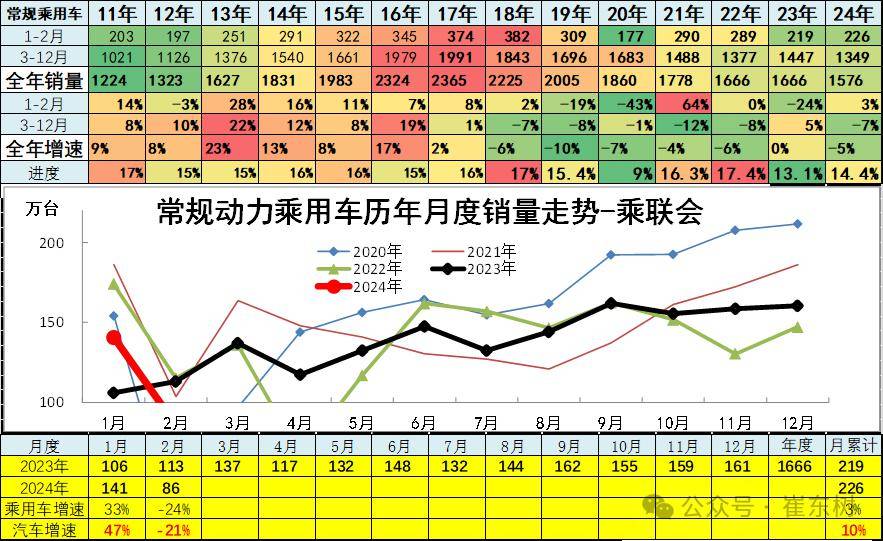

2023年传统燃油狭义乘用车销量1666万台,较2022年同期基本持平;2024年1-2月传统狭义乘用车销量226万台,较去年同期同比增3%,2月同比下降24%。

前期常规乘用车的持续下行带来较大的市场压力。近期传统车的走势相对回暖,但新能源剧烈降价的价格冲击将持续体现,希望传统车也能稳定并恢复增长。

常规动力乘用车合资车企为主的局面逐步改变,奇瑞、吉利、长安和合资三强的市场仍是较强,一汽大众在合资绝对领军,而自主品牌相对合资的燃油车优势不明显,合资车企的燃油车技术底蕴仍是超强的。

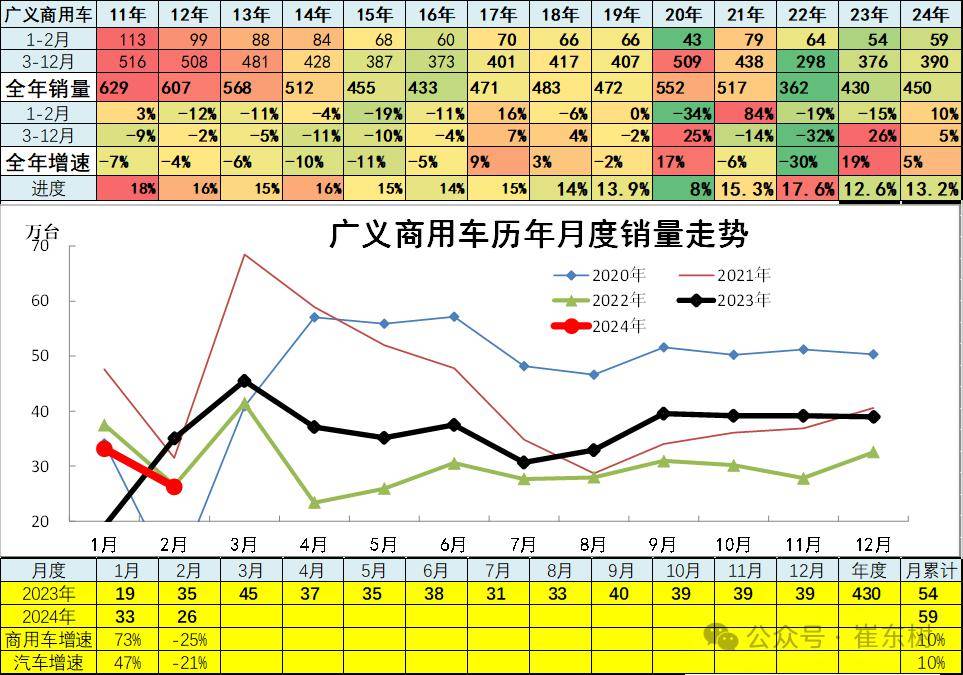

2023年全年累计厂家销量广义商用车销量429.77万台,累计增速18.6%;2024年1-2月份广义商用车销量59万台,同比增长10%。2024年开局主要是1月基数因素较强,随后高基数下的2月表现低迷,2024年2月的商用车增长偏弱。

商用车市场主力厂家是长安汽车、北汽福田、上汽通用五菱、东风汽车、中国重汽等,其中长安和鑫源汽车表现相对较强,江铃表现较平稳。重卡中的中国一汽和中国重汽表现都很好,部分二线企业走势仍有压力。

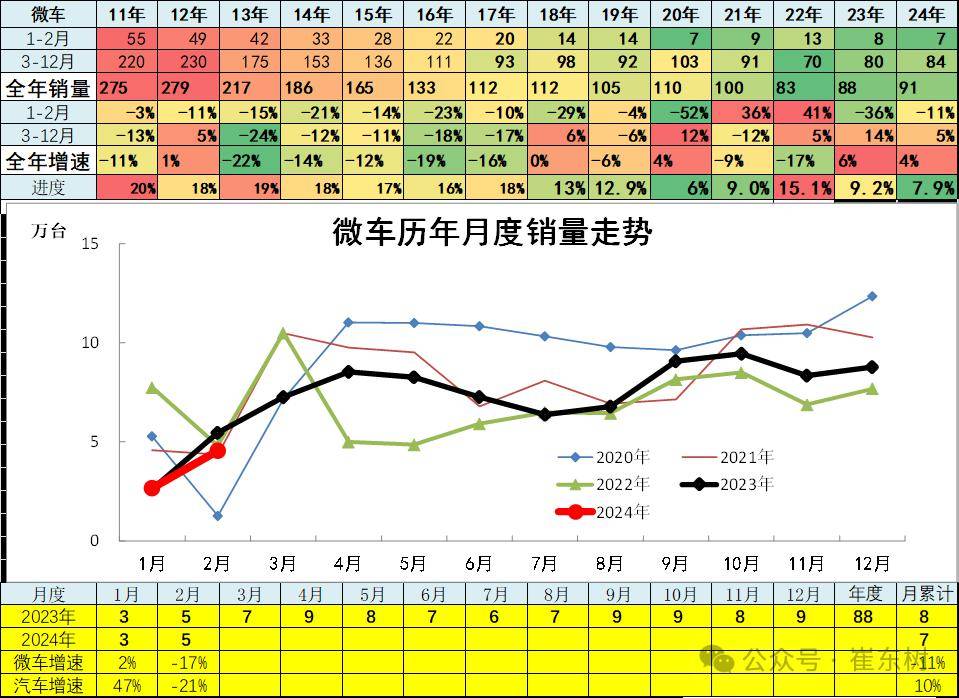

2023年全年累计厂家销量微车合计销量88.24万台,累计增速6.3%;2024年1-2月累计微车合计销量7.22万台,累计下降10.7%;2月微车合计销量4.56万台,同比下降16.6%,环比上月增长71.3%。

2023年五菱走势相对很强,随后24年1月剧烈调整。2024年2月主力厂家销量回升,上汽通用五菱走势相对较强。

2023年全年累计厂家销量卡车合计销量292.73万台,累计增速22.8%;2024年1-2月累计卡车合计销量45.11万台,累计增速11%;2月卡车合计销量18.15万台,同比下降30.8%,环比上月下降32.7%。

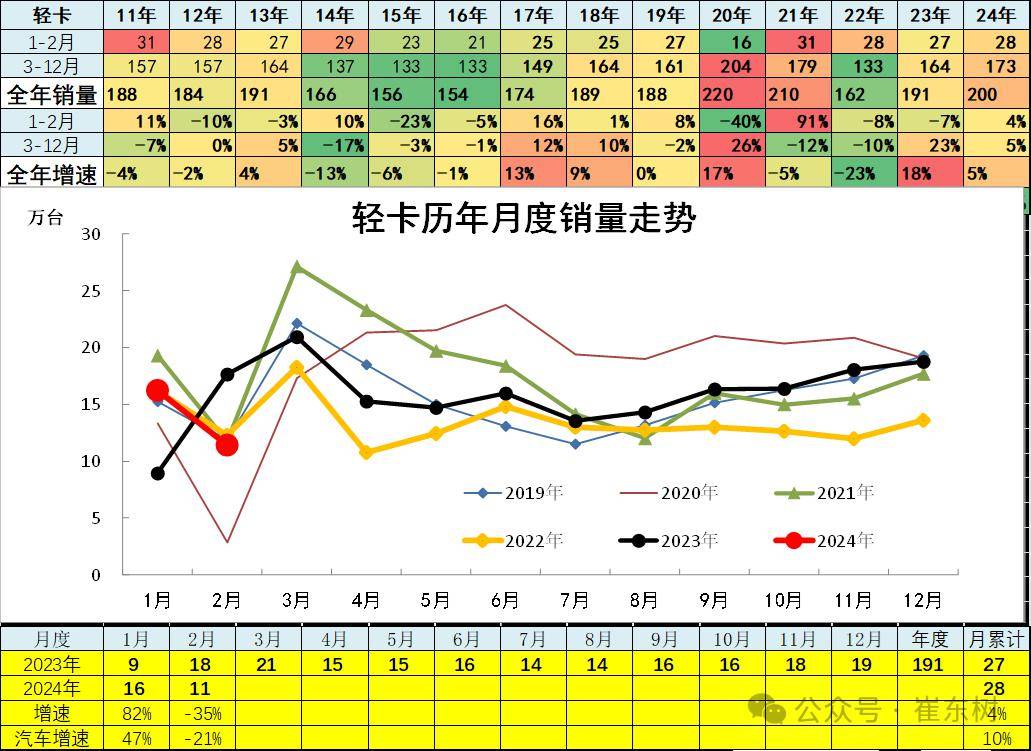

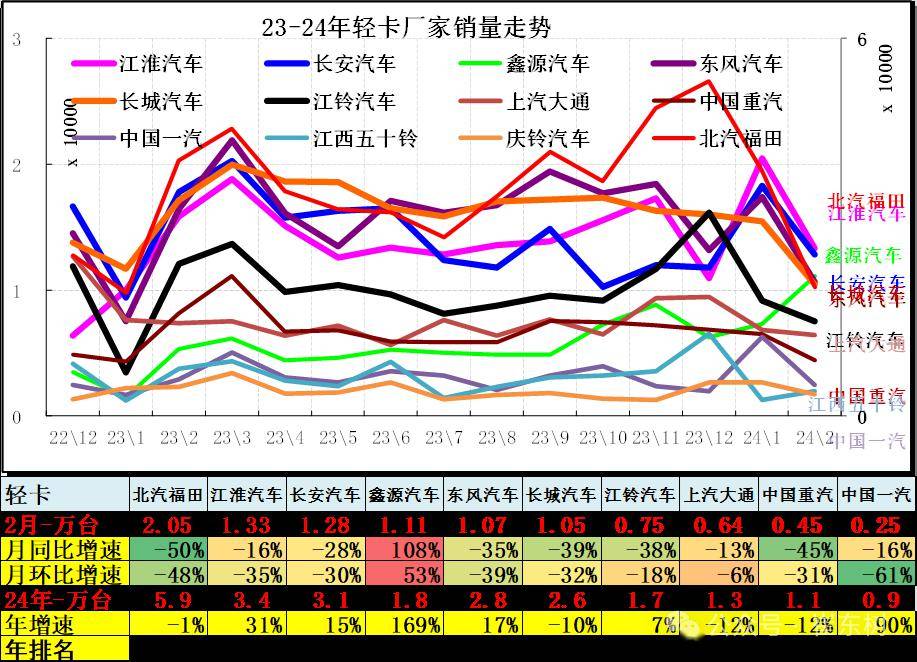

2024年1-2月累计轻卡销量27.62万台,累计增速3.9%;2月轻卡销量11.4万台,同比下降35%,环比上月下降29.7%。

前期卡车高增长主要是国三柴油车淘汰的影响,各地采取强力措施淘汰国三,带来巨大换购增量。随着新一轮的以旧换新,车市增长仍有潜力。

2024年的轻卡主力厂家分化较明显,鑫源汽车等同比去年2月暴增,但福田和重汽同比去年2月暴跌。

2019年全年累计中重卡销量131.36万台,累计降0.9%;2020年全年累计中重卡销量177.8万台,累计增速35%;2021年全年累计中重卡销量157.2万台,累计降12%;2022年中重卡销量76.75万台,累计降51%;2023年全年累计厂家销量中重卡销量101.81万台,累计增速32.7%。

2024年1-2月累计中重卡销量17.49万台,累计增速24 %;2月中重卡销量6.7万台,同比下降21.3%,环比上月下降37.2%。

前期重卡高增长主要是电商物流拉动公路运输的需求增长,加之金融的增长过快。疫情影响下的居民消费,电商化趋势进一步强化拉动物流运输,同时也有国三报废更新和投资拉动等综合因素。由于汽车金融渗透过高,问题逐步暴露,车市的消费压力较大。

2024年的主力走势分化,重汽和陕汽出口俄罗斯重卡较强,一汽重卡和东风重卡处于春节后调整期。今年重汽、陕汽的开局较强,龙头重卡的一汽和东风仍需进一步强化产品竞争和市场开拓,二线重卡相对主力车企的差距仍巨大。

2023年全年累计厂家销量客车合计销量48.81万台,累计增速19.6%;2024年1-2月累计客车合计销量7.08万台,累计增速29%;2月客车合计销量3.57万台,同比增长6.9%,环比上月增长1.6%。

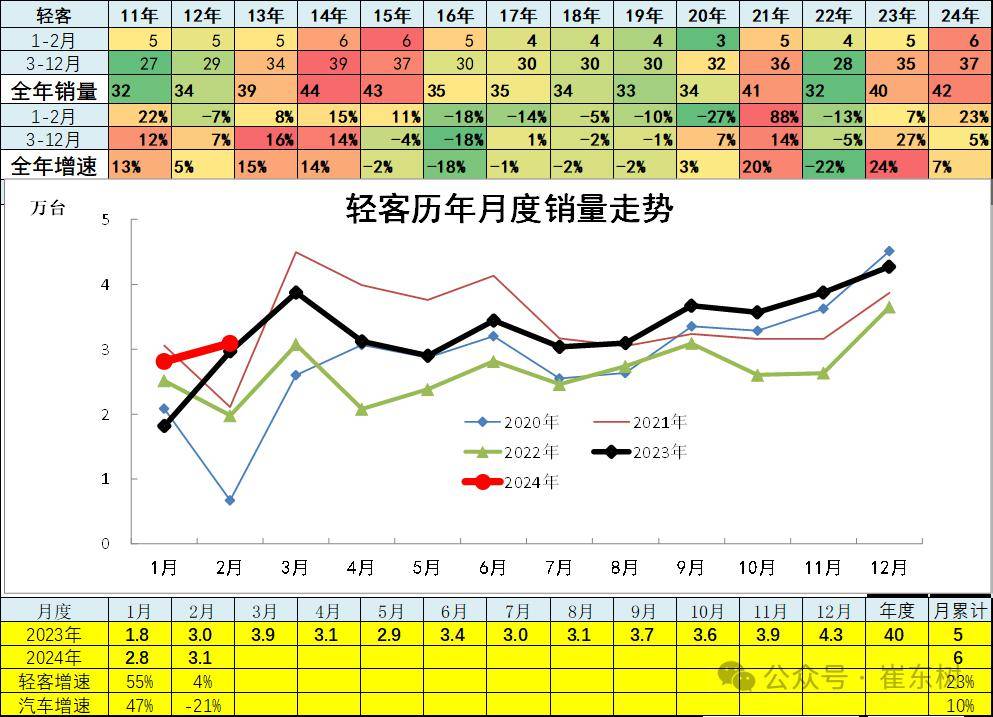

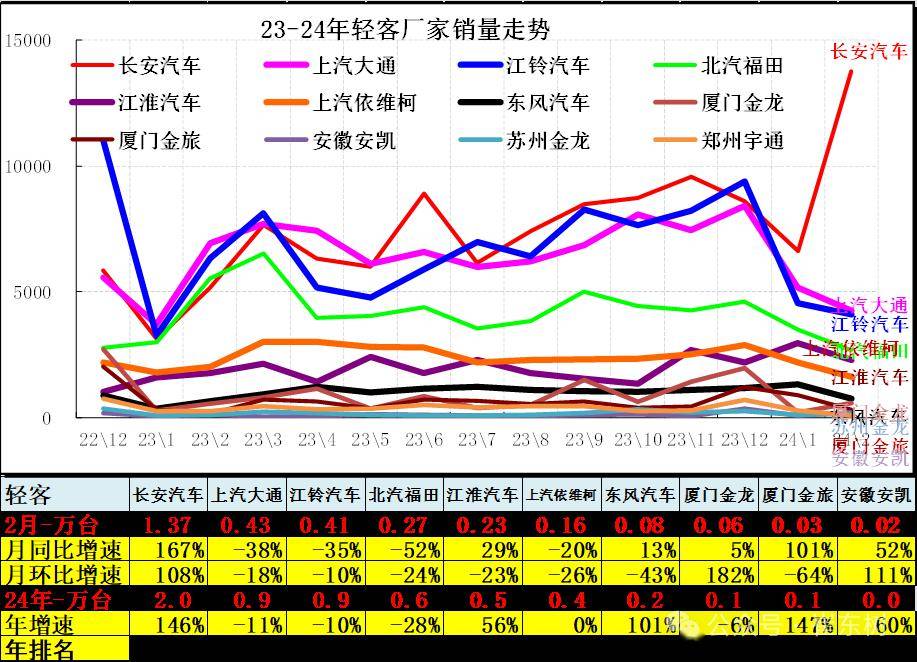

2024年1-2月累计轻客销量5.89万台,累计增速23.3%;2月轻客销量3.09万台,同比增长3.9%,环比上月增长9.9%。

1月轻客企业基本以环比暴跌为主,2月的长安等强势增长,轻客企业环比表现也很好。近期的轻客市场持续变化,二线厂家崛起。近两年长安走势超强,其次是上汽大通和江铃的走势较强。上汽大通的出口表现很强。

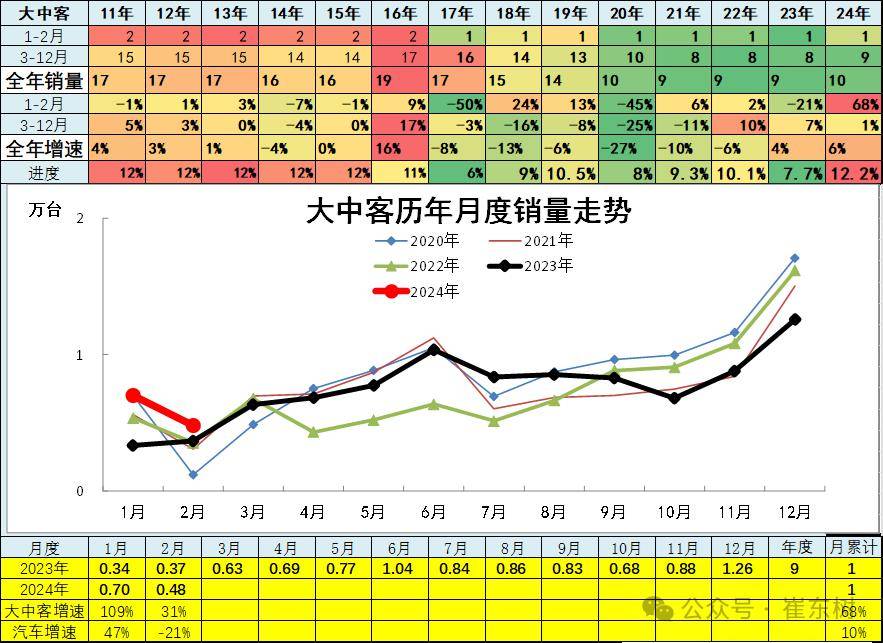

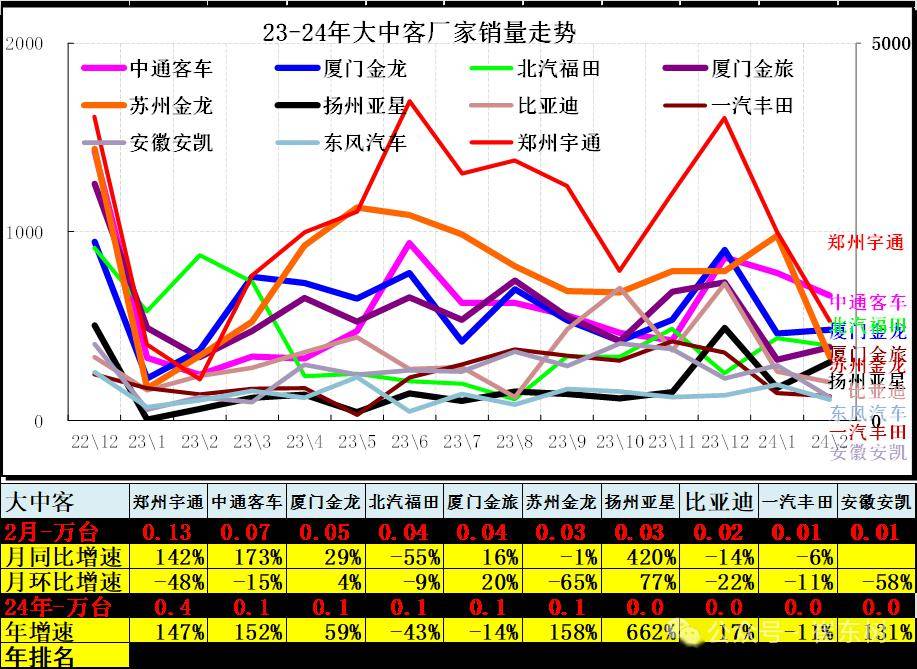

2023年全年累计厂家销量大中客销量9.17万台,累计增速3.9%;2024年1-2月累计大中客销量1.18万台,累计增速68.2%;2月大中客销量0.48万台,同比增长31.1%,环比上月下降31.4%。

前两年大中客表现较强,同比增长出现高增长,增长主要是因为新能源公交车的抢补贴行情,同时也是地方政府推动的结果。近两年补贴消退,因此大中型客车下滑较大,但目前地方政府缺钱,2024年的公交类车型表现虽然增长,但仍很一般。

2024年大客市场仍依靠新能源客车为主的乱象,随着政策退出,客车透支较明显,2024年大中客市场持续低位波动。

2024年2月宇通客车、中通客车、金龙等销量同比增长,比亚迪等的二线车企大中客市场的表现平稳。

*2023年12月汽车生产增25%,消费增4%,新能源汽车114万渗透率38%、37平米房/车

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。

联系人:蒋鹏

手 机:15054729370

邮 箱:15054729370

公 司:杏彩体育

地 址:山东省济宁市梁山县拳铺工业园区